Tout ce qu'il faut savoir, et nos recommandations, suite aux nouvelles mesures liées aux déclarations télétravail / travail à l'étranger de vos salariés.

Désormais, l’employeur doit remplir dans ses déclarations le pourcentage moyen attendu de travail et/ou de télétravail effectué à l’étranger. En effet, alors que les déclarations relatives aux salaires sont mensuelles (fiscalité, charges sociales et jours de télétravail ou hors de Luxembourg), les seuils de « basculement » de régime de sécurité sociale et/ou de partage de taxation sont annuels, c’est-à-dire dépendants du lieu ou des lieux de l’activité et du nombre de jours passés dans chacun des pays pour réaliser son activité salariée.

De nombreuses circonstances telles que des missions spécifiques chez des clients, de la maladie, des changements personnels des employés, peuvent avoir un impact significatif sur leur situation sociale et fiscale. Un formulaire A1 s’avère en pratique obligatoire pour tous les salariés effectuant du télétravail et/ou une activité sur plusieurs pays de l’Union européenne, la Suisse et les pays de l’Espace Economique Européen.

Les cas spécifiques étant la norme à Luxembourg, nous recommandons de vérifier chaque trimestre si la situation réelle des employés correspond à la situation déclarée afin de pouvoir préparer la régularisation nécessaire qui s’impose le plus tôt possible. Le coût et le temps de gestion de ces régularisations peuvent s’avérer importants.

Nous recommandons fortement dès lors à l’employeur de définir une politique claire de télétravail et de déplacements à l’étranger tout en vérifiant en pratique les cas dans lesquels ses employés se trouvent dès le début de l’année civile (et/ou de chaque période considérée dans d’autres cas particuliers) pour s’assurer que les déclarations correspondantes collent le plus fidèlement possible dès le début de l’année civile à l’exercice effectif de l’activité du salarié dans les différents pays où il travaille.

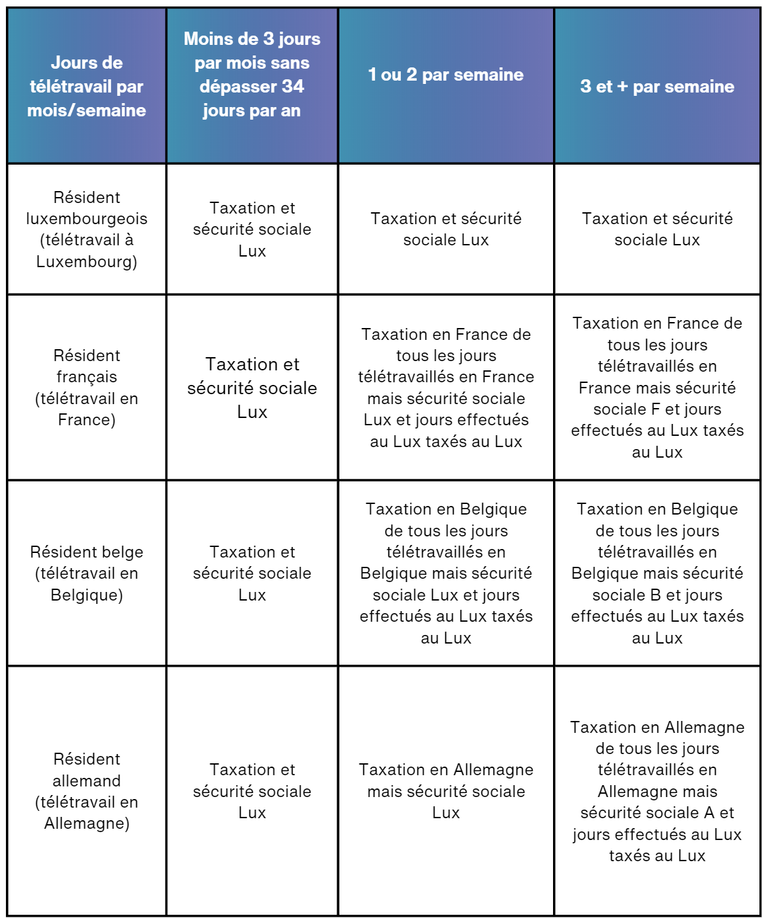

Nous vous proposons un résumé ci-après de nos recommandations.

Naturellement, chaque cas concret doit être vérifié spécifiquement.

Il convient de noter que nous ne nous intéressons ci-après qu’aux salariés employés au Luxembourg travaillant à l’étranger le cas échéant et non pas aux salariés employés en dehors du Luxembourg et réalisant une activité au Luxembourg. De même, nous ne traitons pas des indépendants, des détachés permanents, ni des mandataires sociaux dont le travail à l’étranger peut entraîner des problématiques d’établissement stable et pour lesquels une attention toute particulière est nécessaire.

S’agissant des résidents fiscaux luxembourgeois, le télétravail ne pose aucun problème puisqu’ils sont employés par des sociétés luxembourgeoises et ce télétravail au Luxembourg n’engendre ni changement de régime de sécurité social ni changement de fiscalité. Il y a en principe superposition du lieu de travail et de résidence, hors cas de détachement.

Pour les résidents fiscaux luxembourgeois, seul le détachement à l’étranger, c’est-à-dire une activité réalisée à l’étranger, suppose l’accomplissement des formalités relatives au détachement et pourrait le cas échéant donner lieu à taxation de leur activité hors du Luxembourg, tout comme la possibilité ou la nécessité de s’affilier à la sécurité sociale d’un autre pays.

S’agissant des résidents fiscaux allemands, le télétravail ou l’activité en Allemagne de plus de 19 jours en 2023 et de plus de 34 jours en 2024, suppose le basculement de l’imposition de ces jours effectués en Allemagne à l’assujettissement à l’impôt sur le revenu allemand.

Naturellement, tout détachement en dehors du Luxembourg de ces salariés suppose généralement l’ajout de ces jours au quota de jours travaillés en Allemagne. L’analyse exacte est requise car cela dépend en pratique de l’existence de conventions fiscales éventuellement applicables.

Le basculement du régime de sécurité sociale est fixé à 25% pour les activités habituelles réalisées en Allemagne, 50% pour l’exercice de son activité en télétravail de son pays de résidence (Allemagne).

S’agissant des résidents fiscaux belges, le télétravail ou l’activé en Belgique de plus de 34 jours en 2023 et en 2024, suppose le basculement de l’imposition de ces jours effectués en Belgique à l’assujettissement à l’impôt sur le revenu belge.

Naturellement, tout détachement en dehors du Luxembourg de ces salariés suppose généralement l’ajout de ces jours au quota de jours travaillés en Belgique. L’analyse exacte est requise car cela dépend en pratique de l’existence de conventions fiscales éventuellement applicables.

Le basculement du régime de sécurité sociale est fixé à 25% pour les activités habituelles réalisées en Belgique, 50% pour l’exercice de son activité en télétravail de son pays de résidence (Belgique).

S’agissant des résidents fiscaux français, le télétravail ou l’activité en France de plus de 34 jours en 2023 et en 2024, suppose le basculement de l’imposition de ces jours effectués en France à l’assujettissement à l’impôt sur le revenu français.

Naturellement, tout détachement en dehors du Luxembourg de ces salariés suppose généralement l’ajout de ces jours au quota de jours travaillés en France. L’analyse exacte est requise car cela dépend en pratique de l’existence de conventions fiscales éventuellement applicables.

Le basculement du régime de sécurité sociale est fixé à 25% pour les activités habituelles réalisées en France, 50% pour l’exercice de son activité en télétravail de son pays de résidence (France).